Como los problemas y dificultades del mercado hipotecario sigan así, nos vamos a convertir en un referente europeo y mundial de la inseguridad jurídica del sector inmobiliario español. Ya existen sentencias en este país que anulan procedimientos de ejecución hipotecaria en los que los Fondos de Titulización de Activos que no han sido notificados , como es su obligación, al Juzgado, como debe hacerse con un título ejecutivo cedido por una entidad financiera y que es objeto de una ejecución hipotecaria (artículo 17.1 de la Ley de Enjuiciamiento Civil).

Así pues, el problema está servido, porque en realidad cuando una entidad transmite una vivienda a través de un fondo titulizado sin conocimiento del deudor a un tercero, podría enfrentarse a reclamaciones del adquiriente por transmitir un inmueble con carga hipotecaria de titulares de derecho reales ocultos en la cual el crédito ha sido cedido a un fondo de titulización de crédito que, para mayor complicación, ha sido esparcido y colocado en bonistas a través de vehículos de inversión.

En el caso español, como en el norteamericano, las entidades financieras, esencialmente las más afectadas por los niveles de morosidad de los créditos hipotecarios, y que a su vez debieron también asumir los mayores costes derivados de las obligaciones impuestas por el gobierno español en febrero de 2012 y, posteriormente en 2013, respecto a las dotaciones necesarias para cubrir los créditos dudosos, llegando a alcanzar hasta el 80% para los créditos hipotecarios, lo que en esencia incidía directa y negativamente sobre la cuenta de resultados de las entidades bancarias, así como, atendiendo a las consideraciones sobre capitalización derivadas de los acuerdos de Basilea, se veían en la obligación de buscar alternativas para volver a equilibrar sus estados financieros y obtener liquidez. Para ello, optaron, entre otras medidas, por fomentar la titulización de los créditos concedidos, ya fuesen hipotecarios o no, emitiendo productos como cédulas hipotecarias o bonos, así como deshacerse de algunos de esos créditos más conflictivos a través de la cesión de créditos. Posteriormente esos créditos, ya en manos de los Fondos de Titulización, también acababan siendo titulizados. Con ello, las entidades bancarias conseguían transformar en instrumentos financieros negociables una serie de activos poco líquidos, muy heterogéneos y difícilmente negociables por sí solos, como son los créditos hipotecarios.

¿Qué es la cesión y titulización de créditos?

Empezaremos por definir la que bajo nuestro punto de vista se devenga como el elemento fundamental de estas operaciones financieras, que no es otro que la “cesión de crédito”, para luego definir la titulizaciones derivadas de las cesiones.

La cesión de crédito es una figura financiera ampliamente empleada como fuente de financiación en el mundo empresarial, consistente en un negocio jurídico celebrado por el acreedor (cedente) con otra persona (cesionario) a quien se transmite la titularidad del derecho de crédito, que se puede exigir del deudor (cedido). Recogida en nuestro ordenamiento jurídico tanto la Ley Hipotecaria, articulo 149, como en el Código Civil, artículos 1.112, 1.528 y 1.878, por consiguiente, no es nada nuevo.

Ahora bien, ¿dónde nace la problemática? Evidentemente, es en la gestión que se hace posteriormente a la transmisión de la titulización del crédito, en tanto, la entidad bancaria que inicialmente había concedido el crédito objeto de cesión, al optar por la cesión, en calidad de cedente, “pierde todo los derechos sobre ese crédito”, pasando a ser propiedad del cesionario, en estos casos los fondos de titulizacion. Es por esto que cobra mucha relevancia bajo qué figura jurídica las entidades bancarias han transferido los activos. En esencia, lo que se deprende de este hecho de transmisión de titularidad, bajo las premisas anteriormente expuestas, es que los bancos pierden cualquier derecho para reclamar a los deudores y, por supuesto, difícilmente podrán instar un procedimiento judicial y ni mucho menos, una ejecución hipotecaria, fundamentalmente, porque ya no son poseedores del crédito. Estas acciones, en todo caso, deberán ser instadas por el nuevo titular del crédito.

De aquí se derivan numerosas consideraciones jurídicas en relación a diversas cuestiones, como la obligación del consentimiento del deudor cedido. En este sentido, hay una gran controversia: toda la normativa citada en esta materia establece como no necesario el consentimiento del deudor, aspecto que, normalmente, aparece recogido en las escrituras de constitución de los préstamos convencionales. No deja de ser cierto que ello, como comparten numerosos/as juristas, supone una renuncia o limitación de los derechos del consumidor, lo cual se podría interpretar como una cláusula abusiva, a tenor de lo dispuesto en el apartado 4b) de artículo 82 del Real Decreto Legislativo 1/2007, de 16 de noviembre, por el que se aprueba el texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios y otras leyes complementarias. De lo que se deriva, al hilo de la jurisprudencia existente, que el deudor no puede sufrir ninguna merma o limitación de sus derechos, acciones y facultades contractuales.

Así mismo, en el caso concreto de la cesión de crédito hipotecario, la normativa existente admite que puede cederse siempre que se haga en escritura pública y se dé conocimiento al deudor, así como se inscriba en el Registro tal y como establece el artículo 149 de la Ley Hipotecaria (sic) “El crédito o préstamo garantizado con hipoteca podrá cederse en todo o en parte de conformidad con lo dispuesto en el artículo 1.526 del Código Civil. La cesión de la titularidad de la hipoteca que garantice un crédito o préstamo deberá hacerse en escritura pública e inscribirse en el Registro de la Propiedad.

El deudor no quedará obligado por dicho contrato a más que lo estuviere por el suyo.

El cesionario se subrogará en todos los derechos del cedente”.

El relación al segundo elemento determinante relacionado con las cesiones es la titulización de créditos, la cual el Banco de España define como (sic) “ Operación o sistema en virtud del cual:

– un activo o conjunto de activos se transfiere a una entidad que está separada del originador y que se ha creado o sirve para la titulización o

– el riesgo de crédito de un activo o conjunto de activos o parte de los mismos, que se transfiere a los inversores en valores, participaciones en fondos de titulizacion, otros instrumentos de deuda o derivados financieros emitidos por una entidad que está separada del originador y que se ha creado o sirve para la titulización.

En esencia, como hemos indicado anteriormente, se trata de homogenizar una serie de activos financieros que, por sus características (duración, importes reducidos) resultan difíciles de negociar, y por consiguiente, de obtener liquidez de ellos, logrando, por tanto, títulos de mayor importe y con mayores posibilidades de poder ser negociados a través de su venta, transmisión o cesión a terceros, logrando el que, bajo mi punto de vista, puedo considerar como elemento sustancial, que no es otro que, la estratificación del riesgo en distintos niveles, como indica el Banco de España. Esto permite a los prestatarios, en este caso las entidades bancarias, transmitir el riesgo de crédito, es decir, de impago, con las consideraciones que ello conlleva.

A modo de ejemplo, los activos financieros más susceptibles de titulización serían: a) los derechos de cobro (facturas, pagarés), b) los préstamos con garantía real o hipotecaria, c) préstamos personales o d) saldos dispuestos de las líneas de crédito, como por ejemplo los adeudos de las tarjetas de crédito, entre otros.

Los principales agentes que intervienen en la titulización de un crédito son:

Atendiendo al elemento esencial de transmisión del riesgo y, a las consideraciones al respecto del Banco de España, en su informe de estabilidad financiera número 14, podemos clasificar las titulizaciones en dos tipos a) las denominadas “tradicionales” donde se produce la venta de los activos titulizados a un vehículo y b) las “sintéticas” donde se transmite el riesgo de crédito pero no el activo.

En este sentido, y también atendiendo al referido análisis del Banco de España, el modelo español, hasta la fecha, se sustenta en la estructura tradicional, es decir, se produce la venta del activo a un vehículo de finalidad especial. Como se indica en el informe, en el caso español, aunque que se haya producido la venta de los activos titulizados a un fondo, en la gran mayoría de los casos, cita el concretamente 95% de la titulizaciones desde 2004, los activos no han causado baja del balance de las entidades al amparo de aplicación de la Circular Contable 4/2004 del Banco de España, en tanto, no se ha transferido una parte sustancial de los riesgos y beneficios en la titulizacion.

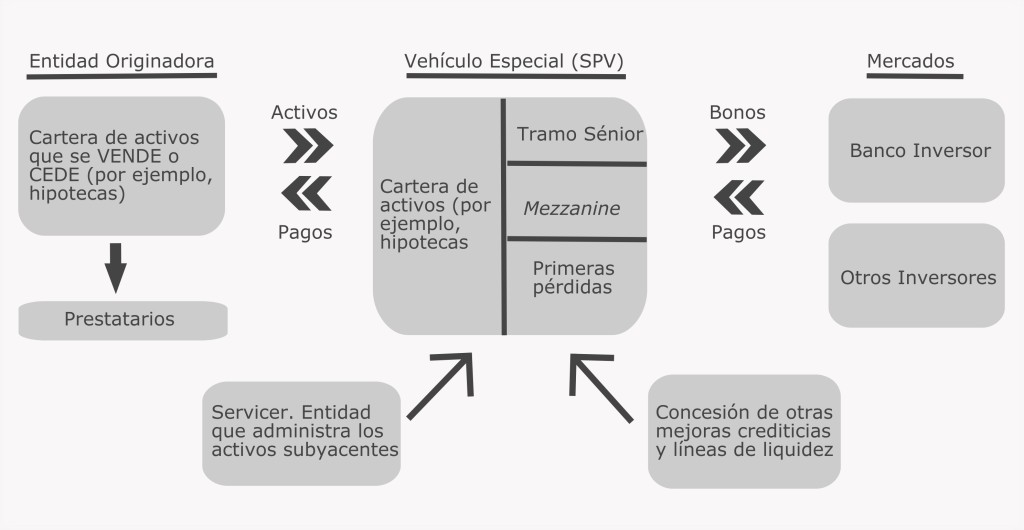

El esquema gráfico de funcionamiento de las titulizaciones de crédito sería el siguiente con tres ejes esenciales: Entidad Originadora – Vehículo Especial – Mercado (inversores) :

¿Cuál es la situación actual de la titulización de créditos?

Por consiguiente, bajo mí punto de vista, cobra vital importancia, sobre todo para aquellos afectados en procedimientos judiciales que puedan derivar en embargos, el conocimiento de si su préstamo ha sido objeto de titulización, y en caso de ello, conocer bajo qué condiciones se ha transferido el crédito y a quién, puesto que pasará a ser el nuevo titular del mismo, y por consiguiente, nuevo acreedor del hipotecado.

Ya hay Juzgados españoles que han remitido al Tribunal de Luxemburgo cuestiones prejudiciales sobre la tan controvertida cesión en bloque de créditos (especialmente en el mercado hipotecario) a los denominados Fondos Buitre.

En definitiva, según mi opinión se puede plantear si es legal o no dichas cesiones en bloque aún y cuando el Tribunal Supremo haya establecido que la cesión en bloque de créditos, anula el derecho de tanteo del deudor.

La pregunta es, si al amparo del artículo 7 del Código Civil, es legal o no la posibilidad de que, en igualdad de condiciones, el deudor hipotecario pueda obtener la misma rebaja en su crédito hipotecario que el fondo buitre que adquiere a precio de “saldo” ese crédito hipotecario. Entiendo que el deudor hipotecario debería tener un derecho preferente a adquirir por el mismo precio el crédito hipotecario, su crédito, adquirido por un precio muy inferior al vigente por el fondo buitre. Sería lo más equitativo y social.

Por tanto, aquí tenemos otra fuente de problemas judiciales: la posible impugnación judicial de las cesiones de créditos hipotecarios a fondos buitres.

Mientras en este país no se aborden por los órganos encargados la producción de nuevas normas que exijan la absoluta transparencia de las entidades obligando a informar a jueces y tribunales de la titulización de sus créditos a terceros o a informar a propietarios de inmuebles que sus créditos hipotecarios vivos han sido cedidos a fondos de titulización y estos a su vez a bonistas inversionistas; o la cesión de créditos insolventes o de difícil recuperación a fondos buitres; o su cesión a fondos de titulización, de ninguna de las maneras podrá hablarse de transparencia, confianza y seguridad en el mercado inmobiliario hipotecario español. Por eso decía, que en estos momentos y en ese sentido somos un pésimo ejemplo en las materias indicadas para el resto de Europa y del mundo.

Por ello, cabría exigir y legislar para que el registrador del Registro de la Propiedad pudiera exigir la correspondiente acreditación o identificación pública de si el inmueble cuya inscripción se solicita se halla titulizado, y a quien.

El mercado inmobiliario seguro y transparente en este país, sería pues, los inmuebles pagados al contado, que son la minoría.

Deja una respuesta